Importancia de las finanzas en la empresa familiar

¿Cuáles Estrategias son necesarias?

Chiara Guzmán

Son muchas las familias que comienzan el camino de crear su propia empresa y de generación en generación buscan mantener ese lazo familiar. Según los datos del Instituto de la Empresa Familiar, España es el país europeo con más empresas familiares (un 88% de las empresas), pero sólo un 7% logran expandirse. Una de la razón más frecuente es la mala valoración de la esperanza de vida empresarial que resulta en operaciones económicas y financieras ineficientes.

Ante esto, se presentan estrategias que colaboran con un mejor control de las finanzas para las empresas familiares:

1-Comunicación e intervención externa:

Producto del lazo de unión y confianza entre los familiares suelen suceder más diferencias y disgustos que resultan de la falta de comunicación. Es por ello que el trabajo en familia requiere de mucha transparencia, continuidad y reuniones periódicas. Corregir eso, favorece el seguimiento de etapas financieras, claridad en el ejercicio operativo y la solución de cualquier inconveniente. La intervención de un agente externo o intermediario es conveniente porque contribuye con una nueva perspectiva de la situación, fuera de la vista familiar.

2-Remuneración clara:

La determinación de los salarios es un hecho primordial en los negocios familiares para evitar cualquier malentendido de pago. Aún siendo una empresa familiar, todos necesitan de restricciones, reglas y obligaciones para crear una estructura laboral que debe ser respetada. De no cumplirse esto, se estaría incurriendo en riesgos financieros y en una inadecuada gestión de los recursos. Entender que los asuntos personales de los familiares, no se relacionan con las finanzas corporativas de la empresa.

3-Gestión del patrimonio:

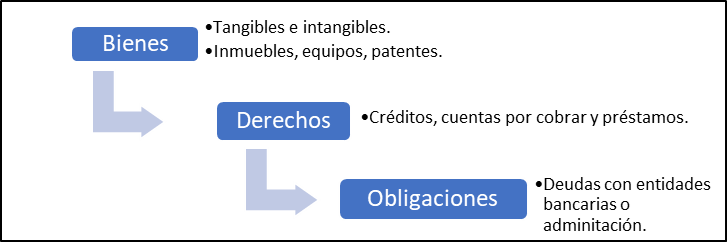

El patrimonio neto simboliza el valor de un negocio, a su vez, es la diferencia entre los activos de la empresa (total de bienes y derechos) y los pasivos (deberes financieros). Este tiene que ir de la mano con las intenciones de la empresa y es todo un desafío para las familias. El patrimonio financiero son el conjunto de bienes o servicios, derechos y deudas financieras.

Un buen control del patrimonio permite una planificación y gestión de las finanzas, esto hace que se prioricen las verdaderas necesidades. Las finanzas de patrimonio cuentan con índices importantes para analizar los estados financieros como son: ratio de solvencia, apalancamiento, tesorería, o de endeudamiento.

4-Revisiones periódicas de la contabilidad:

Los registros financieros de los libros contables (libro diario, de inventario y cuentas anuales) deben de estar siempre bajo supervisión. Esto contribuye a que se mantenga el seguimiento de las transacciones comerciales, y así, conocer los resultados obtenidos de la contabilidad familiar para tener un control sobre el flujo de efectivo y financiero. Dicha supervisión, le permite a una empresa familiar notar cuáles han sido tanto sus gastos fijos como variables, denotar cuáles recursos posee y qué solvencia tiene. Gracias a la contabilidad estas empresas tienen la capacidad de crear presupuestos, poseen más rendimiento financiero y se observa cómo se van logrando los objetivos previstos. En suma, contribuye a ver el desempeño económico y financiera de una empresa familiar.

5-Adecuada capacitación:

Sin lugar a duda, la inexperiencia e incompetencia son obstáculos para una gestión y administración financiera efectiva. Para evitar estas problemáticas, las empresas familiares necesitan de una capacitación en búsqueda de la innovación, desarrollo y liderazgo. Como resultado, se apuesta a un entorno educativo con nuevas destrezas, aptitudes y conocimientos. Los aprendizajes hacen que se tenga una gestión financiera más ágil y segura. No basta con tener familiares en la empresa, se necesita que también sean buenos profesionales. Las familias, como socios a la vez, necesitan de un lazo de transparencia, disciplina y educación. En definitiva, la capacitación humana en una empresa es una inversión sostenible a futuro.

¿Cómo debería ser la gestión financiera en una empresa familiar?

Gracias a los estudios empíricos, se denota como las empresas familiares tienden financiarse vía los beneficios no distribuidos, esa parte que no se asigna en forma de dividendos. Más bien estás empresas suelen estar dispuestas a obtener menores cantidades de beneficio, pues no quieren correr el riesgo de endeudarse fuera o tener que recurrir a los nuevos inversionistas. Puesto que, no quieren perder el control familiar de la empresa y esto aporta resiliencia en momentos de desestabilización financiera. No obstante, las empresas familiares tienen tendencia a tener sistemas de gestión más insuficientes que las demás. Para contrarrestar esto, se sugiere más seguridad financiera, administración coherente de los dividendos, control de liquidez, buen manejo del capital social y una supervisión constante de la información económica y financiera para los familiares al mando.

Recomendaciones para la competitividad y subsistencia de las empresas familiares:

- Crear un apropiado sistema de control de la gestión administrativa: sistemas como contabilidad de costos, planificación financiera y diagnósticos económicos sirven para una eficaz organización y dirección empresarial. Los objetivos y las decisiones empresariales deben ir de la mano con el funcionamiento y gestión financiera de la empresa.

- Planes financieros rigurosos para los proyectos de inversión: estos deben de tener obligaciones de pago que consideren su amortización financiera de mano con la depreciación que sostienen los activos fijos y así evitar disturbios financieros innecesarios con el tiempo.

- Planificación financiera a corto y largo plazo: con presupuestos bien estructurados se garantiza con tiempo cuáles obligaciones financieras son necesarias y en qué momento favorecen a las empresas. Con una favorable planificación, se logran mejores opciones de financiamiento.

- Priorizar el objetivo de estabilidad financiera junto a la capitalización: para ello las políticas financieras deben tener el objetivo de ir capitalizando la empresa y tomar en cuenta el grado de apalancamiento financiero disponible para la empresa. ¿Cómo se logra esto? creando medidas restrictivas frente al reparto de los dividendos, favoreciendo la autofinanciación de la empresa, creando capital real (vía socios comerciales), disminuir el endeudamiento con ajustes en los activos circulantes, etc. En definitiva, las empresas familiares con una buena configuración financiera evitan cualquier amenaza empresarial y abre las puertas para un buen score crediticio.

Fuentes de Información:

A. (2021, 29 septiembre). ‘Claves de las finanzas en un negocio familiar’. MBA Asturias - Máster Oviedo | Cámara de Comercio de Oviedo. Recuperado de: https://www.mba-asturias.com/economia/claves-finanzas-negocio-familiar/

García, D. (2017, 2 enero). ‘La gestión financiera en la empresa familiar’. Cátedra Empresa Familiar. Recuperado de: https://cef.um.es/index.php/actividades/colaboraciones-medios/3581-innovando-en-tiempos-de-crisis-3581